Από το worldenergynews.gr

Στο επίκεντρο μιας μεγάλης εποχής ανακατατάξεων βρίσκεται ο πετρελαϊκός κλάδος, με τα Ελληνικά Πετρέλαια, αλλά και τη σαουδαραβική Aramco να είναι δύο ζητήματα που θα επηρεάσουν τόσο το εγχώριο όσο και το διεθνές status.

Τον Απρίλιο του 2018 θα ξεκινήσει η διαδικασία πώλησης έως και του 51% των ΕΛΠΕ μαζί με την παραχώρηση του management.

Με βάση τις τωρινές αποτιμήσεις το 51% των ΕΛΠΕ αντιστοιχεί..

σε 1,3 με 1,4 δισεκ. μαζί με ένα premium που αφορά την παραχώρηση του management.

Στο μετοχικό κεφάλαιο των ΕΛΠΕ συμμετέχουν η Paneuropean Oil του ομίλου Λάτση με 45,5% και το ΤΑΙΠΕΔ με 35,5% ενώ μικρότερα ποσοστά έχουν έλληνες και ξένοι θεσμικοί επενδυτές.

Αν και κατά καιρούς έχουν αναφερθεί ονόματα ενδιαφερομένων μεγάλες πετρελαϊκές εταιρίες από Γαλλία και κυρίως ΗΠΑ φαίνεται ότι στην διαδικασία πώλησης στρατηγικού επενδυτή να εμπλακούν και ομάδες funds που σε συνεργασία με μια πετρελαϊκή εταιρία θα μπορούσαν να υποβάλλουν δεσμευτική προσφορά.

Με βάση κάποιες ενδείξεις, το ενδιαφέρον για τα ΕΛΠΕ και λόγω της εκμετάλλευσης υδρογονανθράκων θα μπορούσε να προσελκύσει ενδιαφέρον και από χώρες… εκτός πλάνου όπως η Ρωσία.

Αν και το σενάριο αυτό δεν φαντάζει πιθανό, υπάρχουν ενδείξεις ότι θα μπορούσε να υπάρξει ενδιαφέρον και από την Ρωσία αν και ο αμερικανικός και γαλλικός παράγοντας θα διαδραματίσουν σημαντικό ρόλο.

Να σημειωθεί ότι το 2017 τα ΕΛΠΕ πέτυχαν κέρδη 372 εκατ ευρώ και 834 εκατ EBITDA.

Την ίδια ώρα, η IPO που σχεδιάζει η Aramco, βρίσκεται στο επίκεντρο των συζητήσεων του κλάδου, με τις αναφορές ότι η συνολική αξία της κρατικής πετρελαϊκής της Σαουδικής Αραβίας αγγίζει τα 2 τρισ. δολάρια, να είναι ίσως τελικά υπερβολικές…

Σύμφωνα με όσα δήλωσαν στο Bloomberg διευθύνοντες σύμβουλοι και οικονομικοί αναλυτές, λαμβάνοντας υπόψη τα αποθέματα «μαύρου χρυσού», τα περιουσιακά στοιχεία, τη μελλοντική καταβολή φόρων κλπ, η αξία της Saudi Aramco, της μεγαλύτερης πετρελαϊκής του κόσμου, είναι υποπολλαπλάσια!

Σημειώνεται ότι η Aramco αποτιμάται στα 2 τρισ. δολάρια και με βάση την επικείμενη δημόσια προσφορά μετόχων (IPO) μέσα στο έτος, καθώς το 5% έχει σκοπό την προσέλκυση 100 δισ. δολαρίων.

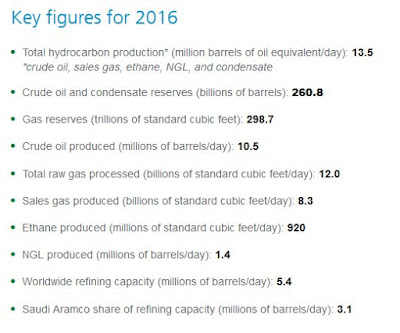

Αλλά, η Aramco ισχυρίζεται πως κατέχει 261 δισ. βαρέλια πετρελαίου σε απόθεμα, κάτι που δίνει στην εταιρεία άφθονους πόρους προς αξιοποίηση τα προσεχή χρόνια.

Η σκωτσέζικη Wood Mackenzie υπολογίζει τη συνολική αξία της εταιρείας στα «μόλις» 400 δισ. δολάρια, ενώ ένας έτερος αναλυτής δήλωσε στο Bloomberg πως την υπολογίζει στα περίπου 500 δισ. δολάρια.

Άλλοι, και αυτοί υπό τον όρο της ανωνυμίας, έκαναν λόγο για συνολική αξία 1 τρισ. δολαρίων.

Ας σημειωθεί ότι η αδιαφάνεια της Aramco είναι πολύ πιθανό να κάνει τους επενδυτές ύποπτους.

Η Aramco δεν δημοσίευσε ποτέ οικονομικές εκθέσεις. Παρόλο που υπήρχαν διαβεβαιώσεις ότι θα το ξεκινήσουν αυτό πριν από την IPO, μέχρι σήμερα η τελευταία καταχώρηση στη σελίδα των εταιρικών εκθέσεων της Aramco είναι από τις 20 Ιουλίου του περασμένου έτους και περιλαμβάνει στοιχεία για την παραγωγή του 2016.

Πέρυσι, είχαν αναφέρει πηγές στο Reuters, ότι θα αρχίσει να δημοσιεύει οικονομικές εκθέσεις στις αρχές του τρέχοντος έτους, αλλά αυτό δεν έχει συμβεί ακόμα.

Αφήνοντας κατά μέρος αυτά τα προβλήματα, υπάρχει το μεγαλύτερο πρόβλημα της ίδιας της μεθοδολογίας αποτίμησης. Ο Liam Denning στο Bloomberg, ανέφερε ότι η Aramco μπορεί να χρειαστεί το αργό πετρέλαιο στα 80 δολάρια το βαρέλι για να έχει την αξία των 2 τρισεκατομμυρίων δολαρίων που ισχυρίζεται ότι έχει.

Ο πετρελαϊκός κόσμος όμως σήμερα είναι διαφορετικός από αυτός που ήταν μόλις πριν από πέντε χρόνια.

Η κατάρρευση της τιμής του πετρελαίου διδάσκει στους παραγωγούς πετρελαίου να είναι πιο οικονομικοί και να επιλέγουν τα έργα τους πιο προσεκτικά για να διατηρήσουν τις ταμειακές τους ροές και να τις μοιραστούν με τους μετόχους.

Η μέση ελεύθερη ταμειακή ροή των παγκόσμιων κολοσσών πετρελαίου είναι μεταξύ 5% και 7%.

Ο Denning κάνει μια "διασκεδαστική" σειρά υπολογισμών που περιλαμβάνουν σημαντικές υποθέσεις σχετικά με την τιμή του πετρελαίου, την παραγωγή και το κόστος της Aramco, αλλά και τα περιθώρια κέρδους.

Το αποτέλεσμα είναι ότι για να προσελκύσει τους επενδυτές με απόδοση 5% ταμειακών ροών (το ελάχιστο που θα το καθιστούσε ανταγωνιστικό), η Aramco χρειάζεται το πετρέλαιο στα 80 δολάρια το βαρέλι.

Αυτό είναι το μόνο σενάριο όπου μπορεί να εκτιμηθεί σε 2 τρισεκατομμύρια δολάρια ΗΠΑ: το μόνο σενάριο από τα 35, και όλα βασίζονται σε ευνοϊκές υποθέσεις.

Το πετρέλαιο δεν ανεβαίνει μέχρι τα 80 δολάρια ανά πάσα στιγμή αν δεν συμβεί κάτι κατακλυσμικό.

Τώρα, το Bloomberg αναφέρει ότι οι αμερικανοί επενδυτές έχουν αμφιβολίες για την IPO.

Μεταξύ των ζητημάτων που τέθηκαν ήταν η αξία των 2 τρισεκατομμυρίων δολαρίων που θέλει η Σαουδική Αραβία για τον μεγαλύτερο παραγωγό πετρελαίου παγκοσμίως, την κλίμακα των μερισμάτων που είναι διατεθειμένη να πληρώσει η Aramco και τις επιπτώσεις της ανάπτυξης του σχιστολιθικού πετρελαίου στις τιμές του πετρελαίου τα επόμενα χρόνια.

Οι επενδυτές θέλουν μετρητά.

Ίσως αυτό να αποδειχθεί ένα μάθημα που πρέπει να μάθει ο Aramco.

Πηγή:www.bankingnews.gr

Στο επίκεντρο μιας μεγάλης εποχής ανακατατάξεων βρίσκεται ο πετρελαϊκός κλάδος, με τα Ελληνικά Πετρέλαια, αλλά και τη σαουδαραβική Aramco να είναι δύο ζητήματα που θα επηρεάσουν τόσο το εγχώριο όσο και το διεθνές status.

Τον Απρίλιο του 2018 θα ξεκινήσει η διαδικασία πώλησης έως και του 51% των ΕΛΠΕ μαζί με την παραχώρηση του management.

Με βάση τις τωρινές αποτιμήσεις το 51% των ΕΛΠΕ αντιστοιχεί..

σε 1,3 με 1,4 δισεκ. μαζί με ένα premium που αφορά την παραχώρηση του management.

Στο μετοχικό κεφάλαιο των ΕΛΠΕ συμμετέχουν η Paneuropean Oil του ομίλου Λάτση με 45,5% και το ΤΑΙΠΕΔ με 35,5% ενώ μικρότερα ποσοστά έχουν έλληνες και ξένοι θεσμικοί επενδυτές.

Αν και κατά καιρούς έχουν αναφερθεί ονόματα ενδιαφερομένων μεγάλες πετρελαϊκές εταιρίες από Γαλλία και κυρίως ΗΠΑ φαίνεται ότι στην διαδικασία πώλησης στρατηγικού επενδυτή να εμπλακούν και ομάδες funds που σε συνεργασία με μια πετρελαϊκή εταιρία θα μπορούσαν να υποβάλλουν δεσμευτική προσφορά.

Με βάση κάποιες ενδείξεις, το ενδιαφέρον για τα ΕΛΠΕ και λόγω της εκμετάλλευσης υδρογονανθράκων θα μπορούσε να προσελκύσει ενδιαφέρον και από χώρες… εκτός πλάνου όπως η Ρωσία.

Αν και το σενάριο αυτό δεν φαντάζει πιθανό, υπάρχουν ενδείξεις ότι θα μπορούσε να υπάρξει ενδιαφέρον και από την Ρωσία αν και ο αμερικανικός και γαλλικός παράγοντας θα διαδραματίσουν σημαντικό ρόλο.

Να σημειωθεί ότι το 2017 τα ΕΛΠΕ πέτυχαν κέρδη 372 εκατ ευρώ και 834 εκατ EBITDA.

Την ίδια ώρα, η IPO που σχεδιάζει η Aramco, βρίσκεται στο επίκεντρο των συζητήσεων του κλάδου, με τις αναφορές ότι η συνολική αξία της κρατικής πετρελαϊκής της Σαουδικής Αραβίας αγγίζει τα 2 τρισ. δολάρια, να είναι ίσως τελικά υπερβολικές…

Σύμφωνα με όσα δήλωσαν στο Bloomberg διευθύνοντες σύμβουλοι και οικονομικοί αναλυτές, λαμβάνοντας υπόψη τα αποθέματα «μαύρου χρυσού», τα περιουσιακά στοιχεία, τη μελλοντική καταβολή φόρων κλπ, η αξία της Saudi Aramco, της μεγαλύτερης πετρελαϊκής του κόσμου, είναι υποπολλαπλάσια!

Σημειώνεται ότι η Aramco αποτιμάται στα 2 τρισ. δολάρια και με βάση την επικείμενη δημόσια προσφορά μετόχων (IPO) μέσα στο έτος, καθώς το 5% έχει σκοπό την προσέλκυση 100 δισ. δολαρίων.

Αλλά, η Aramco ισχυρίζεται πως κατέχει 261 δισ. βαρέλια πετρελαίου σε απόθεμα, κάτι που δίνει στην εταιρεία άφθονους πόρους προς αξιοποίηση τα προσεχή χρόνια.

Η σκωτσέζικη Wood Mackenzie υπολογίζει τη συνολική αξία της εταιρείας στα «μόλις» 400 δισ. δολάρια, ενώ ένας έτερος αναλυτής δήλωσε στο Bloomberg πως την υπολογίζει στα περίπου 500 δισ. δολάρια.

Άλλοι, και αυτοί υπό τον όρο της ανωνυμίας, έκαναν λόγο για συνολική αξία 1 τρισ. δολαρίων.

Ας σημειωθεί ότι η αδιαφάνεια της Aramco είναι πολύ πιθανό να κάνει τους επενδυτές ύποπτους.

Η Aramco δεν δημοσίευσε ποτέ οικονομικές εκθέσεις. Παρόλο που υπήρχαν διαβεβαιώσεις ότι θα το ξεκινήσουν αυτό πριν από την IPO, μέχρι σήμερα η τελευταία καταχώρηση στη σελίδα των εταιρικών εκθέσεων της Aramco είναι από τις 20 Ιουλίου του περασμένου έτους και περιλαμβάνει στοιχεία για την παραγωγή του 2016.

Πέρυσι, είχαν αναφέρει πηγές στο Reuters, ότι θα αρχίσει να δημοσιεύει οικονομικές εκθέσεις στις αρχές του τρέχοντος έτους, αλλά αυτό δεν έχει συμβεί ακόμα.

Αφήνοντας κατά μέρος αυτά τα προβλήματα, υπάρχει το μεγαλύτερο πρόβλημα της ίδιας της μεθοδολογίας αποτίμησης. Ο Liam Denning στο Bloomberg, ανέφερε ότι η Aramco μπορεί να χρειαστεί το αργό πετρέλαιο στα 80 δολάρια το βαρέλι για να έχει την αξία των 2 τρισεκατομμυρίων δολαρίων που ισχυρίζεται ότι έχει.

Ο πετρελαϊκός κόσμος όμως σήμερα είναι διαφορετικός από αυτός που ήταν μόλις πριν από πέντε χρόνια.

Η κατάρρευση της τιμής του πετρελαίου διδάσκει στους παραγωγούς πετρελαίου να είναι πιο οικονομικοί και να επιλέγουν τα έργα τους πιο προσεκτικά για να διατηρήσουν τις ταμειακές τους ροές και να τις μοιραστούν με τους μετόχους.

Η μέση ελεύθερη ταμειακή ροή των παγκόσμιων κολοσσών πετρελαίου είναι μεταξύ 5% και 7%.

Ο Denning κάνει μια "διασκεδαστική" σειρά υπολογισμών που περιλαμβάνουν σημαντικές υποθέσεις σχετικά με την τιμή του πετρελαίου, την παραγωγή και το κόστος της Aramco, αλλά και τα περιθώρια κέρδους.

Το αποτέλεσμα είναι ότι για να προσελκύσει τους επενδυτές με απόδοση 5% ταμειακών ροών (το ελάχιστο που θα το καθιστούσε ανταγωνιστικό), η Aramco χρειάζεται το πετρέλαιο στα 80 δολάρια το βαρέλι.

Αυτό είναι το μόνο σενάριο όπου μπορεί να εκτιμηθεί σε 2 τρισεκατομμύρια δολάρια ΗΠΑ: το μόνο σενάριο από τα 35, και όλα βασίζονται σε ευνοϊκές υποθέσεις.

Το πετρέλαιο δεν ανεβαίνει μέχρι τα 80 δολάρια ανά πάσα στιγμή αν δεν συμβεί κάτι κατακλυσμικό.

Τώρα, το Bloomberg αναφέρει ότι οι αμερικανοί επενδυτές έχουν αμφιβολίες για την IPO.

Μεταξύ των ζητημάτων που τέθηκαν ήταν η αξία των 2 τρισεκατομμυρίων δολαρίων που θέλει η Σαουδική Αραβία για τον μεγαλύτερο παραγωγό πετρελαίου παγκοσμίως, την κλίμακα των μερισμάτων που είναι διατεθειμένη να πληρώσει η Aramco και τις επιπτώσεις της ανάπτυξης του σχιστολιθικού πετρελαίου στις τιμές του πετρελαίου τα επόμενα χρόνια.

Οι επενδυτές θέλουν μετρητά.

Ίσως αυτό να αποδειχθεί ένα μάθημα που πρέπει να μάθει ο Aramco.

Πηγή:www.bankingnews.gr

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου